| 会社名 | 株式会社トップ・マネジメント | ||

|---|---|---|---|

| 事業所 |

本社

〒101-0044 東京都千代田区鍛冶町1-4-3竹内ビル2F TEL:03-3526-2005 / FAX:03-3526-2006 | ||

| お問合せ用フリーダイヤル | 0120-36-2005 | ||

| 代表者 | 代表取締役 大野 兼司 | ||

| 設立 | 2009年4月 | ||

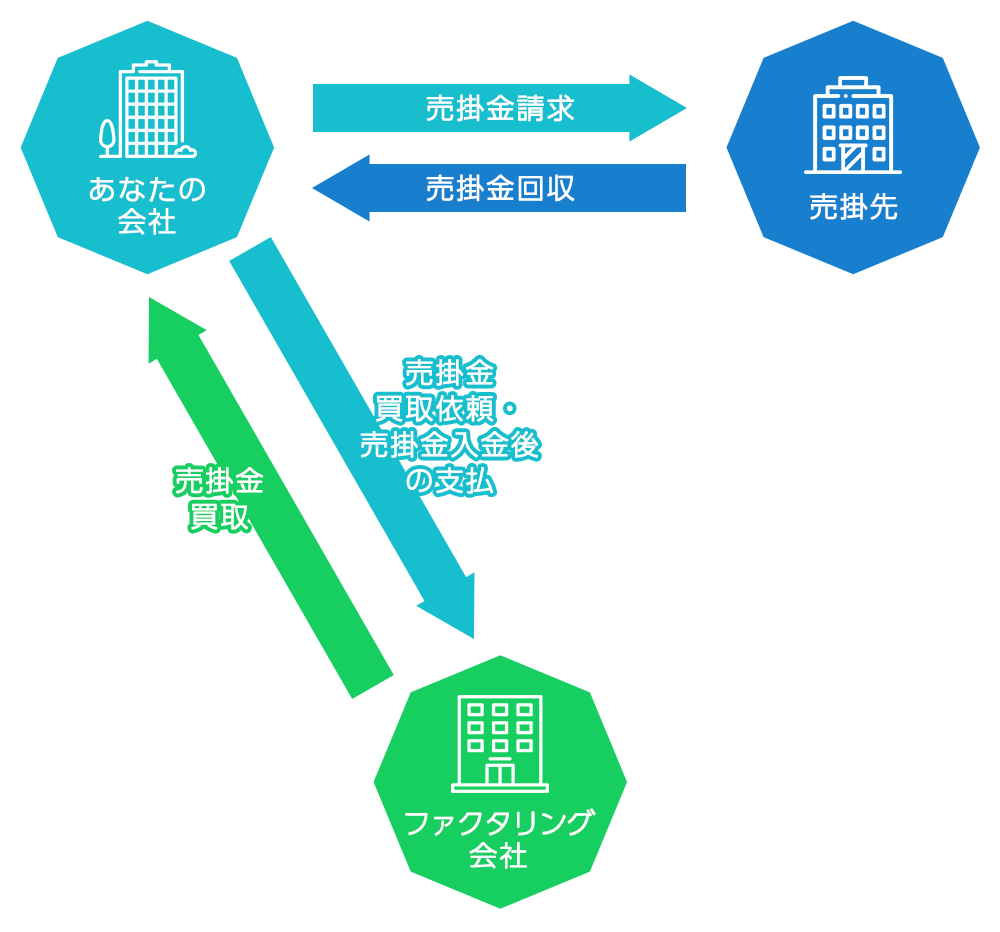

| 取扱業務 |

売掛債権の買取業務 経理・財務・経営に関するコンサルティング業務 企業経営上の各種リスクの調査・分析の委託並びにリスクの評価及びリスク回避の相談の受託業務 担保不動産の調査及び評価業務 | ||

| 対応エリア | 全国 | ||

| 契約までの対応スピード | 即日から概ね3営業日 | ||

| 会社名 | 株式会社三共サービス | ||

|---|---|---|---|

| 事業所 |

本社 〒113-0033 東京都文京区本郷1-4-4 水道橋ビル3F TEL:03-3830-0919 / FAX:03-3830-0979 | ||

| お問合せ用フリーダイヤル | 0120-434-140 | ||

| 代表者 | 代表取締役 飯村 雅 | ||

| 設立 | 2001年7月 | ||

| 取扱業務 |

売掛債権(売掛金)2社間/3社間 各種コンサルティング業 | ||

| 対応エリア | 全国 | ||

| 契約までの対応スピード | 即日から概ね3営業日 | ||

| 会社名 | 株式会社JTC | ||

|---|---|---|---|

| 事業所 |

本社 〒460-0003 愛知県名古屋市中区錦2-17-28 CK15伏見ビル5F TEL:052-218-5927 / FAX:052-218-5929 東京営業所 〒103-0023 東京都中央区日本橋本町3-3-6 ワカ末ビル7階 大阪営業所 〒550-0002 大阪府大阪市西区江戸堀2-1-1 江戸堀センタービル9階 | ||

| お問合せ用フリーダイヤル | 0120-934-196 | ||

| 代表者 | 代表取締役 奥村 淳司 | ||

| 設立 | 2013年月 | ||

| 取扱業務 | 売掛債権(売掛金)2社間/3社間 各種在庫の買取業 各種コンサルティング業 全各号に付帯関連する一切の業務 | ||

| 対応エリア | 全国 | ||

| 契約までの対応スピード | 即日から概ね2営業日 | ||